半年业绩预告转正,会是哈药股份下坡路中的拐点吗?

发布时间:2021-07-31 | 发布者: 东东工作室 | 浏览次数: 次

哈药股份早已不复当年之勇,转型升级才是出路。

撰文/吕明侠

出品/每日财报

作为一家上市近30年的老牌医药企业,哈药股份(600664.SH)正面临着岁月积累下来的困难局面。

7月16日晚间,哈药股份发布业绩预告,预计2021年上半年度实现归属于上市公司股东的净利润与上年同期相比,将扭亏为盈,实现归属于上市公司股东的净利润约2.91亿元到约3.49亿元。上年同期,哈药股份归属于上市公司股东的净利润为-33,330万元,归属于上市公司股东的扣除非经常性损益的净利润为-35,502万元。

《每日财报》梳理发现,从2014年以来,哈药股份营收有6年同比下滑。业绩大退潮之下,如今顶着“医药行业上市第一股”头衔的哈药股份,早已不复当年之勇。

业务冗杂 却不见得遍地开花

从业务构成看,当前哈药股份的业务可以用“大杂烩”来形容。外界所了解的哈药股份可能只是一个制药企业,但事实上,哈药公司的业务种类众多,并且医药商业业务早已成为公司占比最大的业务。不仅如此,哈药股份的医药工业还包含了多种业务,包括中成药、化学制剂、生物制剂和保健品等。

而哈药股份的医药研发与制造业务涵盖化学原料药、化学制剂、生物制剂、中药、保健品等领域,产品则聚焦抗感染、心脑血管、感冒药等治疗领域,目前拥有“哈药”、“三精”、“世一堂”、“盖中盖”、“护彤”五大驰名商标。

其实对于许多医药企业来说,研究好一个品类就已非常困难,同时面对多个品类,一般情况下很难兼顾。在经营能力有限的背景下,企业产品多元化可能会导致资产分散,易失去主导产品的竞争优势。而且,发展多元化产品所需的成本也是一大风险。

哈药股份也难逃此规律,其业务种类虽多,但是主要业务却并不赚钱。

业绩公告显示,2020年医药商业业务为公司贡献了收入的70%左右,但是该业务的毛利率只有11.13%;化学制剂业务的毛利率大于50%,但是它给公司贡献的收入还不到15%。

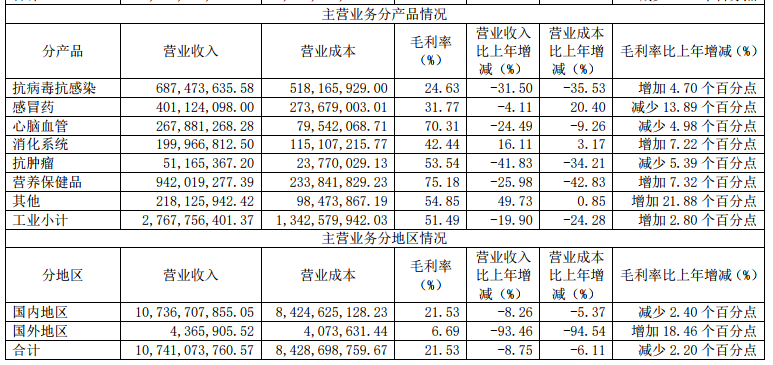

来源:公司公告

从公告可见,2020年哈药股份的产品营收几乎全线下降,所以如此看来,上半年的业绩虽然“转正”但是能否摆脱业绩阴霾还是有待商榷的。

二级市场方面,哈药股份的股价也开始展示出“疲倦”。股价也从2010年11月11日的最高点27.6元/股跌至2021年7月23日收盘价3.1元/股,股价萎缩近九成,目前市值仅剩78.1亿元。

业绩疲软 20亿投资打水漂

虽然哈药股份是国内医药行业首家上市公司,但是哈药股份已经连续六年出现营收下降的局面,2013年-2018年,哈药股份营收分别为180.92亿元、165.09亿元、158.56亿元、141.27亿元、120.18亿元、108.14亿元。

根据哈药股份发布2020年的年报,其实现营收107亿,同比下降超过8%;归母净利为亏损10亿多,即便是扣除非经常性损益后的净利润,也是亏损7.15亿。

净利润方面,2016年,哈药股份在达到7.88亿元的高峰后便开始下滑,2017年-2019年的归母净利分别为4.07亿元、3.46亿元、5581.21万元,同比下滑幅度分别为48.36%、14.95%、83.88%。

此外值得注意的是,哈药股份还在投资方面“踩雷”。据悉,哈药股份曾投资约20亿元认购美国保健食品企业GNC发行的可转换优先股约30万股,该股票可随时转换为普通股。转股完成后,哈药股份成为GNC单一最大股东。然而,去年6月,GNC宣告破产重整。

去年10月16日,哈药股份表示,在GNC债权人权利分配判决中,没有获得清偿。也就是说,20亿投资几乎打了水漂。

无奈之下,哈药股份把GNC带来的损失20.49亿,用来冲减公司净资产,同时对GNC可转换优先股的应收股利全额计提减值准备,冲减本期损益1.71亿。

研发不足 产品“老化”严重

还记得1993年上市的时候,哈药股份的身上笼罩着2个巨大的光环,一个是“全国第一家医药上市公司”,另一个是“黑龙江省第一家上市公司”。哈药的名气如日中天,“盖中盖”“护彤”广告天天萦绕在电视剧前的观众耳中。

可一个尴尬的事实却逐渐浮现,不差钱式的投广告之外,与之匹配的研发却没有跟上。上市之后的年份里,广告投入越来越多,研发投入却越来越少,进而导致产品“老化”,新产品难产。因此重营销,轻研发,最终成为了哈药发展的桎梏。

来源:wind金融终端

WIND数据显示,2018年至2020年,哈药股份研发费用分别为1.37亿元、1.25亿元和0.93亿元,占公司营业收入的比例分别为1.27%、1.06%和0.86%。放眼同行去看,研发投入占成本超过30%的企业并不少,如舒泰神(300204.SZ)、微芯生物(688321.SH),超过10%的更比比皆是。

近年来随着时间的流逝,品牌老化逐渐上升为哈药股份头等难题,纵使背靠2018年至2020年庞大的销售和管理费用,其产品销售表现依旧平平。《每日财报》了解到,2020年哈药股份的产品中,销量降幅最大的小儿氨酚黄那敏颗粒库存量达1076万袋,而新盖中盖牌高钙片的库存量也达248万盒。如果按去年的销量计算,要消化这两款产品的库存,哈药股份几乎需要一年的时间。

所以显而易见,对于医药公司来说,如果研发不给力,只靠广告营销,则很容易本末倒置。

最后,就大环境来看,医疗改革导致医保控费力度持续,药品加成取消,进而对辅助用药需求下降,这肯定会导致“吃老本”的哈药股份药品营收继续下降。未来,哈药股份需加大研发投入,发力产品端,才有可能实现企业转型升级。

图片素材来源于网络侵删

转载请标注:我爱技术网——半年业绩预告转正,会是哈药股份下坡路中的拐点吗?