70\\\%的需求未得到满足,?特医食品将成为我国大健康领域新“蓝海”?

发布时间:2021-06-16 | 发布者: 东东工作室 | 浏览次数: 次近年来,国务院颁布了《“健康中国2030”规划纲要》与《国民营养计划(2017-2030年)》等政策,明确提出开展临床营养行动,政府对于国民营养的关注与重视程度逐年提升。

营养治疗可以增强各种临床治疗手段效果,减少感染等并发症,加快患者康复,缩短住院时间,减少医疗费用,是医学发展的重要趋势,而特医食品是营养治疗的关键环节。

01 特医食品定义及产业链

特殊医学用途配方食品(Food for Special Medical Purpose,FSMP),简称特医食品,是为了满足进食受限、消化吸收障碍、代谢紊乱或特定疾病状态人群对营养素或膳食的特殊需要,专门加工配制而成的配方食品。

特医食品是介于药品与食品之间的特殊食品,不具备治疗效果,但能够以较少的食用量提供人体必需的营养,

可以促进病人康复,缩短病人治疗时间,改善食用者营养状况,为疾病治疗与保障身体健康提供帮助,提高食用者生活质量。

根据《特殊医学用途配方食品通则》(GB29922-2013),按照使用人群年龄划分,特医食品可分为特殊医学用途婴儿配方食品和特殊医学用途配方食品,其中后者可进一步分为全营养类型、特定全营养类型、非全营养类型。

全营养配方食品是指可作为单一营养来源满足目标人群营养需求的特殊医学用途配方食品。

特定全营养配方食品是指可作为单一营养来源,能够满足目标人群在特定疾病或医学状况下营养需求的特殊医学用途配方食品。GB29922《特殊医学用途配方食品通则》附录中列出了目前临床需求量大、有一定使用基础的13种常见特定全营养配方食品,适应病种包括糖尿病、呼吸系统疾病、肾病、肿瘤、肝病、肌肉衰减综合症、创伤、感染、手术及其他应激状态、炎性肠病、食物蛋白过敏、难治性癫痫、胃肠道吸收障碍、胰腺炎、脂肪酸代谢异常、肥胖、减脂手术。

非全营养配方食品是指可满足目标人群部分营养需求的特殊医学用途配方食品,不适用于作为单一营养来源。根据国内外法规、使用现状和组成特征,常见的包括营养素组件、电解质配方、增稠组件、流质配方和氨基酸代谢障碍配方等。

表1:特医食品类型 来源:《特殊医学用途配方食品通则》(GB29922-2013)

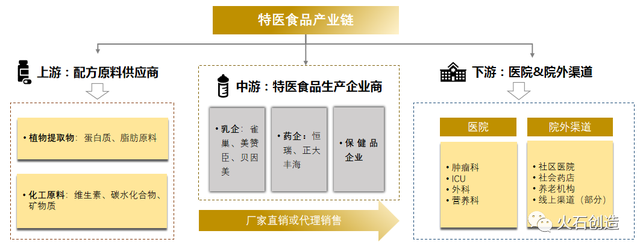

特医食品产业链上游市场参与者包括特医食品生产所需配方原料供应商。产业链中游环节主体为特医食品生产企业,业务范围涉及特医食品系统产品研发、生产和销售,企业类型涵盖乳制品企业、药品企业、保健品企业等。产业链下游涉及特医食品消费场所及消费人群,其中消费场所包括二三级医院、社区医院、社会药店、养老机构以及线上渠道(特定全营养类型除外)等。

图1:特医食品产业链 来源:根据公开资料整理

02 全球及国内特医食品行业发展现状

2014年至2018年,全球每年特医食品的消费总额从583亿元升至739亿元,以每年6%的速度递增。从地域来看,由于部分发达国家特医食品发展较早,服用特医食品已经成为一种普遍的医疗行为,因此全球FSMP产品的市场主要集中在欧美日等发达国家。其中,欧美地区年消费量约为400亿~500亿元,日本和韩国达到150亿~220亿元。

图2:2014-2018年全球特医食品市场规模(单位:亿元)数据来源:中投产业研究院

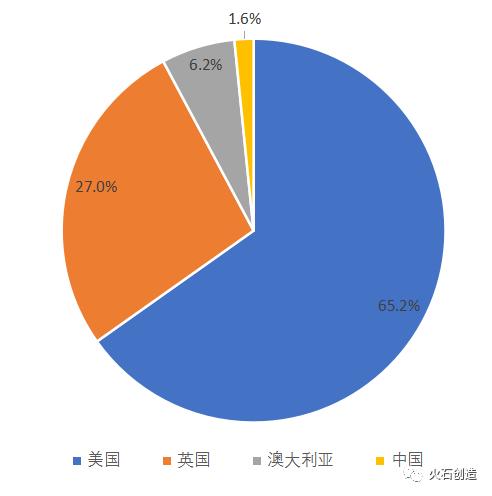

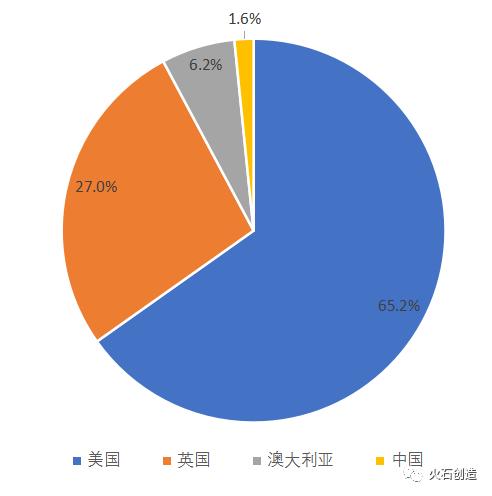

图3:全球FSMP产品分布 来源:中国疾病预防控制中心营养与健康所

国内特医食品的需求量和产量迅速增长,未来市场规模将超百亿。

据庶正康讯(北京)商务咨询有限公司统计,从2011年到2017年,我国特医食品需求量从0.65万吨上升到3.66万吨,增长近4.6倍;特医食品产量也从0.2万吨上升到2.47万吨,增长近11.4倍。从市场规模来看,2015年至2019年,我国特医食品市场规模已经从20.1亿元增长到58.4亿元,年均复合增速达到30%以上,发展势头迅猛。人口老龄化、慢病患病率上升将进一步提升特医食品在中国的需求量。对标发展成熟的欧美市场,我国特医食品未来的市场规模将超百亿元。

图4:我国特医食品行业市场规模 来源:中研普华产业研究院

从国内获批产品来看,截至2021年5月,国家市场监督管理总局发布通过注册的特医食品共68款,已有27家企业的特医食品通过注册,其中雀巢、雅培两家外资企业独占第一梯队,旗下分别拥有11款、8款特医食品,国内企业圣元以5款产品获批数位列第三。而从获批产品数目上看,国内企业与国外企业数目相当,国内产品占比52.9%,获批数量已实现对进口产品的赶超,可见中资企业优势逐渐突出。

图5:各企业产品获批情况 来源:国家市场监管局

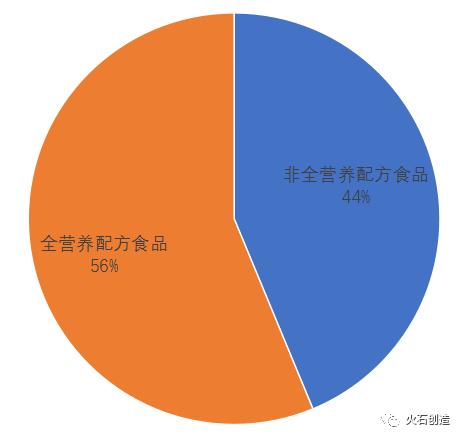

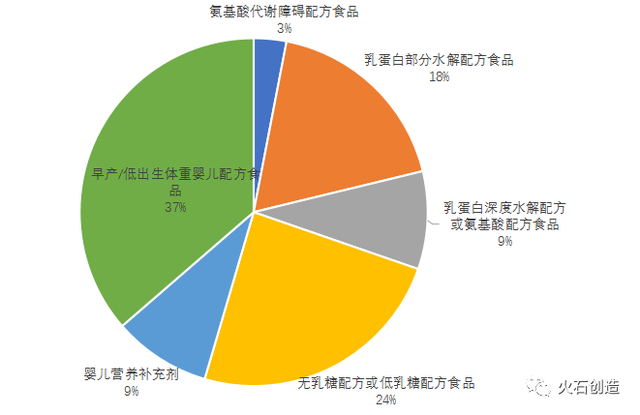

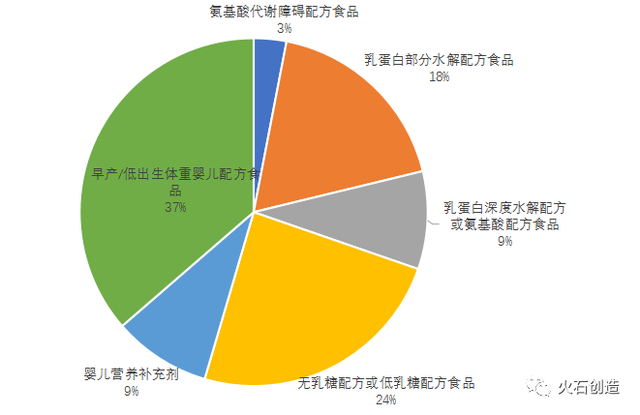

从产品类型来看,在已获批的特殊医学用途配方食品中,适用于1岁以上人群的特殊医学用途配方食品、适用于0月龄至12月龄儿童的特殊医学用途婴儿配方食品各占一半,各有34款产品获批。特殊医学用途配方食品获批产品中,全营养配方食品占比56%,仍是目前我国特医食品的主流开发方向。

图6:特殊医学用途配方食品获批情况 来源:国家市场监督管理总局

图7:特殊医学用途婴儿配方食品获批情况

从地域分布来看,目前获批的特医食品企业形成了“东部沿海地区为核心,南北地区协同发展”的格局,江苏、浙江、山东、广东、黑龙江特医食品产品获批数量较有优势,其中江苏依靠5家特医食品生产企业已获得9项特医食品注册证,在国内遥遥领先。山东和浙江各以5项注册证成为国内排名第二的特医食品产业聚集地。

图8:特医食品获批企业分布及获批产品个数

03 特医食品行业未来趋势研判

特医食品具有良好的临床价值和经济学效应,是我国国民营养民生工程重要一环

2020年,我国60岁以上人口已超过2.4亿,占总人口数量的17%。2030年,我国60岁以上人口预计会达到3.6亿,占总人口数量的25%。随着年龄的增长,人体各个器官功能退化,导致了老年人患病概率与营养不良概率提高,进而增加了老年人对特医食品的需求。

此外,据《中国居民营养与慢性病状况报告(2015年)》与《1990-2025年我国高发慢性病的流行趋势及预测》数据显示,我国慢性病人数近3亿,且其中心血管疾病、脑卒中与糖尿病患病率的年均增速均超过2%。特医食品作为慢性病患者的主要临床营养支持产品,将更加受到重视。

图9:我国老龄化人口现状及趋势预测 来源:国家统计局

在此背景下,国民营养成为我国重大民生工程,而特医食品为国民营养重要一环。近年来,国务院先后发布了《“健康中国2030”规划纲要》和《国民营养计划2017-2030》,针对国民健康与营养作出重要部署。

从临床价值看,欧美发达国家以及我国先前的临床应用实践已表明,经过科学研究设计的特殊医学用途配方食品,能有效满足疾病状态人群的营养需求,降低他们的机体组织负担、加快他们的身体康复。

此外,该类产品具有良好的社会价值和经济学效应,对减轻消费者医疗负担,减少国家医药卫生支出等具有积极作用。据相关部门统计,通过特医食品的营养支持,患者平均可节省近20%的医疗费用。

面对我国特医食品供需关系长期失衡的局面,各级政府出台相关政策举措促进行业发展

特医食品能为患者的疾病治疗和健康恢复提供良好基础,有些甚至堪称患者的“续命粮食”,但我国特医食品的相应需求长期以来未得到满足。

从市场总体看,我国特医食品规模占全球市场不到3%,与发达国家存在较大差距;

从临床渗透率看,在美国,有65%的营养不良患者在使用特医食品,英国有27%,而中国大陆只有1.6%。

《中国食品药品监管》期刊显示,我国至少还有70%的特医食品需求没有得到满足。特医食品产业供需关系的严重失衡,导致我国患者营养不良现象普遍,进而影响治疗和术后康复效果,甚至导致死亡率升高,并发症增多,住院时间延长,治疗费用提高,再次住院率提高等。

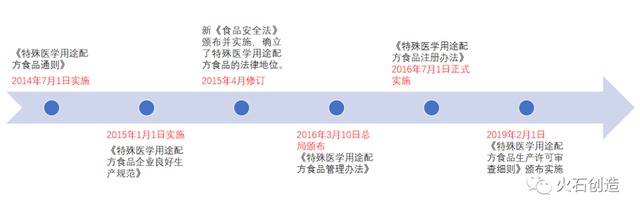

近年来,面对长期以来我国特医食品供需失衡的局面,国家出台了一系列政策举措,加速了特医食品行业的发展,也指明了未来的发展方向与路径。其中,作为最核心的管理办法,《特殊医学用途配方食品注册管理办法》已于 2016 年 7 月 1日正式实施。

2017年4月,原国家食药监总局成立了特殊食品注册管理司,特医食品的注册管理制正式拉开帷幕。相关一系列切实举措推进之下,我国特医食品行业的发展逐渐步入快车道。

图10:特医食品相关国家政策法规

在国家政策已经覆盖特医产业注册审批、生产许可、流通环节相关许可的基础上,地方政策法规也开始陆续发布,着力解决医疗机构收费、行业人才缺乏、行业标准不统一、患者对特医食品认知低等问题,已有多个省市出台有关特医经营使用的相关法规。河北、四川、江苏已发行特医食品纳入医院正规收费系统相关的征求意见稿或试行方案,浙江已将2个苯丙酮尿症特医食品纳入医保范围。

表2:特医食品相关地方政策法规

未来展望:政策、人才、技术多方聚力,打造大健康领域新“蓝海”

特医食品是多学科交叉产业,涉及育种、食品加工、机械制造、临床营养、食品安全、产业开发、市场营销、科普宣传等多个方面,需要多学科多元主体协同创新。

当前已有越来越多营养学家、医生、临床营养师重视特医食品在临床上的使用。可以预见,未来特医食品将结合我国国民体质、饮食习惯等特点,建立营养健康产品研发基础数据库,从全产业链的角度构建完整的技术体系,研发覆盖所有病种需要的产品。

同时,未来随着注册管理、产品检测等涉及研发、生产到流通、使用等环节一系列政策的进一步完善,特医食品行业有望在市场规范下迎来进一步突破,成为我国大健康领域继药品、器械之后的第三大健康“蓝海”。